資本性劣後ローンの5つのメリット・4つのデメリット

こんにちは、夢先案内人の鈴木敬です。

静岡県三島市や神奈川県小田原市を中心に、中小企業の会計業務のサポート・経営コンサルタントをしています。

事業をしていく上で資金(お金)は欠かせません。

創業して間もない事業者やコロナ禍の影響を受けている事業者は、資金調達に頭を悩ませていることも多いでしょう。

今回は、資本性劣後ローンについてメリット・デメリットを解説していきます。

資金調達の選択肢の一つとして検討してください。

目次

借入金と出資金について

資金(お金)を調達する(用意する)方法は、大きく分けると「借入金」と「出資金」の2つがあります。

銀行などの金融機関から融資(借入)を行うと、借入金は買掛金や未払金と同様に負債(いわゆる借金)として扱われます。

また契約に基づいて支払利息が発生します。

出資を受けた場合は資本金(元手)が増え、出資者には株式が交付されます。

出資金(お金)は戻ることはありませんが、株主としての権利が与えられます。

「借入金」と「出資金」は資金の調達(お金の用意)という共通点はあっても調達後には自己資本比率(借金と元手の割合)が大きく異なってきます。

融資を受ければ負債が増えるので自己資本比率が下がります。

出資の場合は資本が増えるため自己資本比率は強化されます。

また、出資であれば毎月の返済はありません。

資本性劣後ローンとは

劣後ローンとは、返済順位が劣後する(後回しになる)ローンをいいます。

会社が倒産した場合、破産債権は民法上4つに分けられ、回収の優先順位は上位から順に定められています。

- 優先的破産債権・・・税金、社会保険料、従業員の給料

- 一般の破産債権・・・金融機関からの借入金、買掛金、売掛金

- 劣後的破産債権・・・破産手続き開始後の利息、損害金など

- 約定劣後的破産債権・・・劣後ローン、劣後債など

万が一会社が倒産してしまった場合、一般的な借入金の優先順番が2番目に対して劣後ローンは最下位になります。

このように、貸す側(金融機関)にとって回収順位が低いので「劣後」といいます。

貸す側にとってはリスクが他より高いため利子も通常よりも高めに設定されているのが一般的です。

資本性劣後ローンとは、融資や出資金の性格を併せ持ち、「本来は借入金だが、形式的には出資を受けて資本金が強化されたような扱いになる融資制度」です。

また返済が一般的な融資とは異なり「期限一括返済」となり、毎月の返済は発生しません。

(利息は毎月発生します)

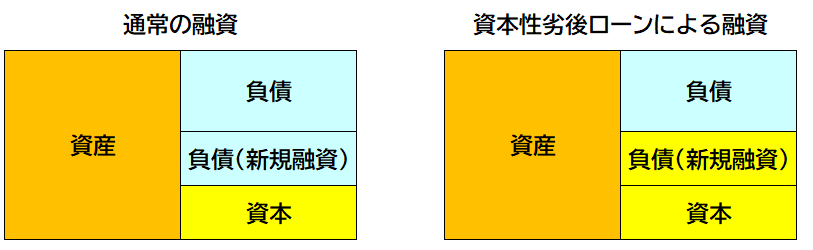

通常の融資で資金調達した場合と、資本性劣後ローンで資金調達をした場合の比較が下の表になります。

資本性劣後ローンで資金調達した場合、負債(青色の部分)はそのままで自己資本比率(黄色の部分の割合)だけが増えるので調達後は財務基盤が強化されたと評価されます。

(実際は借入金なので期日には一括返済しなければいけません)

また、業績連動型の金利体系なので、業績に応じた金利負担となり資金繰りが楽になることが期待できます。

さらに期日一括弁済なので借入期間中の返済負担を抑えることができます。

中長期的には資金繰りの安定化に寄与します。

資本性劣後ローンは金利負担を抑えて、自己資本を強化・安定化させる役割があると言えます。

対象者は?どういうときに使うのか?

基本的には、個人事業主や中小企業、大企業も申請することができるようです。

創業して間もない企業やベンチャー企業などは手持ちの資金で事業に回しながら事業の拡大を目指す傾向にあるため資金不足に陥りがちです。

金融機関から通常の融資を受けた場合、調達した資金は「借入金」として負債にカウントされます。

スピード感をもって事業拡大を目指す企業はすぐに融資のキャパシティーがいっぱいになってしまうでしょう。

資本性劣後ローンを使って資金調達を行うと、金融機関が融資の審査を行う際に自己資本としてカウントしてくれるため、追加の融資を受けるときにその枠を使って資金調達を行うことができます。

コロナ禍になって、多く企業が影響を受けました。

売上が減少して資金繰りが悪化した企業も少なくないでしょう。

通常の融資では対応できないケースでの企業支援として、資本性劣後ローンは日本政策金融公庫や商工組合中央金庫などの政府系金融機関や民間金融機関で実施されています。

検討されたい方は一度、付き合いのある金融機関に訪ねてみてください。

資本性劣後ローンの5つのメリット

資本性劣後ローンのメリットは以下のとおりです。

- 借入期間が長期のため資金繰りが安定する

- 貸借対照表上で自己資本とみなされる

- 業績が厳しい場合は金利負担を抑えられる

- 無担保・無保証人で申請できるものもある

- 法的な倒産時に返済が劣後する

順番に見ていきましょう

1.借入期間が長期のため資金繰りが安定する

資本性劣後ローンは「期限一括弁済」です。

借入期間中は利息の支払いだけが発生して、元本を分割して返済する必要がありません。

つまり、一般の融資(元利均等払いや元利均等払い)と比べると毎月の返済負担が軽減される点がメリットです。

一括返済のタイミングに合わせて返済資金を確保しておく必要がありますが、中長期的な視点で見ると資金繰りが安定するメリットがあります。

2.貸借対照表上で自己資本とみなされる

上の比較表のとおり、資本性劣後ローンによる資金調達は自己資本(表の黄色部分)とみなされ、疑似的に自己資本比率(表の黄色部分の割合)が上昇して財務的に基盤が強化されたようになります。

実質的には負債(借金)であっても、金融機関が融資の審査を行うときに自己資本として計上されるため、追加で他の金融機関から資金調達を行うことができます。

3.業績が厳しい場合は金利負担を抑えられる

資本性劣後ローンは企業の業績に応じて利率が毎年調整されます。

仮に赤字に陥った場合には適用金利が低下するようになっています。

業績が悪化したときに適用される金利が低くなって返済負担が軽減されることは借りている人にとって大切なメリットになります。

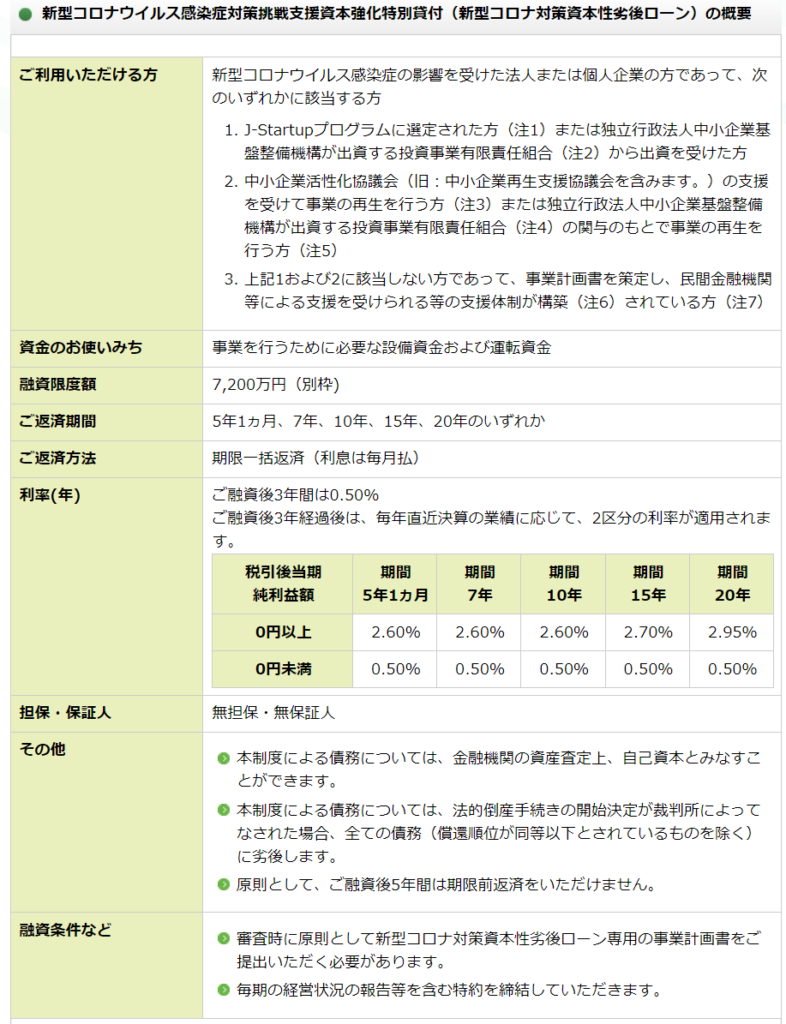

下の表は日本政策金融公庫の資本性劣後ローンの概要になります。

利率に注目してください。

黒字、赤字で利率が変わることが確認できます。

4.無担保・無保証人で申請できるものもある

日本政策金融公庫などの政府系金融機関では、申請する際に担保や保証人が不要であるケースもあります。

融資の申請時に担保や保証人を求められることがあり、高いハードルとなる場合になることもありますが、資本性劣後ローンでは担保も保証人も必要ないという大きなメリットがあります。

日本政策金融公庫の資本性劣後ローンは、本来であれば業績が芳しくない企業に対して劣後ローンを行う場合にはリスクが高くなるため貸す側(金融公庫)からすれば担保や保証人を求めることが一般的です。

しかし、新型コロナウイルス感染症による影響からなるべく早く脱するという政策的な目的も加味して、無担保・無保証人でも申請できるようになっています。

5.法的な倒産時に返済が劣後する

劣後ローンのため、万が一倒産した場合に他の債権に比べて返済の優先度が低くなる特徴があります。

返済するべき債務に優先順位をつけられるので、返済計画を立てやすいメリットがあります。

(後で返済すればいいやと考えることができる)

資本性劣後ローンの4つのデメリット・注意点

資本性劣後ローンのデメリットや注意点も確認していきましょう。

以下の4つがあげられます。

- 一般的に利率は高い傾向にある

- 分割払いができない

- 通常の融資と比べて特に審査が厳格

- 適用要件を満たす必要がある

1.一般的に利率は高い傾向にある

資本性劣後ローンは一般の融資に比べると返済可能性が低くなるため、利率は高い傾向にあります。

金融機関としてはリスクに応じた金利負担を求めるので一般的な融資よりも利率は高くなります。

業績が低迷している場合は金利負担は軽減されるメリットがある反面、逆に業績が好調の場合には適用金利が高くなるので金利負担が増えます。

借入期間が長期間になる場合にはトータルの金利負担が過大になる可能性があるので注意が必要です。

2.分割払いができない

資本性劣後ローンは期限一括弁済なので元本部分を分割して支払うことができません。

したがって利息計算の基になる元本が減ることはありません。

また、期限一括弁済なので返済するタイミングで通常よりも多額のキャッシュ(お金)を支払うことになります。

返済期日に向けて資金繰りを考えておかないと、資金繰りが悪化してしまう恐れがあります。

3.通常の融資と比べて特に審査が厳格

一般的な借入金よりも高い信用力が求められます。

万が一倒産した場合は回収順位が最下位(ほぼ返してもらえなくなる)になるため、ある意味当然といえます。

資本性劣後ローンを申請する場合には事業の種類や企業の規模は問わないとされています。

しかし、通常の融資と異なり特約締結義務が課されています。

特約締結義務とは、四半期ごとに自社の経営状況・財務状況の報告などを含んだ資料を提出する義務をいいます。

これらの資料は他の提出資料と比べても詳細な内容が記されているので、厳格な審査がされるといっていいと思います。

審査時には事業計画書の提出も必要です。

今後10年にわたる事業計画を策定(作成)・提出しなければなりません。

中長期の事業計画書をつくることは中小企業にとって負担が大きいと感じます。

4.適用要件を満たす必要がある

資本性劣後ローンを利用するには、日本政策金融公庫の概要のように対象者や適用要件を満たす必要があります。

パッと見ると条件が厳しそうに見えますが、例えば「事業計画書を策定し、民間金融機関等による支援を受けられる等の支援体制が構築されている方」であれば当社(夢先案内人)と一緒に事業計画書を作り上げてクリアできるため検討する価値は十分にあるといえます。

MAS監査ではこのような財務支援(企業でいうと財務部の業務)も行っています。

詳しくは、当社業務内容 をご確認ください。

資本性劣後ローンの申請方法

資本性劣後ローンの申請方法と必要な提出書類を紹介します。

- 資本性劣後ローン用の借入申込書

- 登記簿謄本

- 決算書

- 税務申告書

- 納税証明書

- 事業概況がわかる書類

- 直近の売上がわかる資料

- 最近の試算表

- 事業計画書

- 会社案内や自社製品カタログなどの参考資料

多くの書類が必要になるため、時間的に余裕をもって準備しておきましょう。

申請の流れ

申請は以下のように進めます

①申請に必要な書類の準備

まずは資本性劣後ローンの申請に必要な提出資料を準備します。

事業計画書などは作成時間がかかることが多いのでなるべく早く取り掛かりましょう。

②相談窓口への申請

必要書類を準備後、金融機関に資本性劣後ローンを申請します。

③金融機関による審査

申請後、金融機関による審査が実施されます。

審査では事業計画書が特に重視されます。

今後の事業計画や収支について、実現可能性も踏まえて慎重に確認されます。

④ローン実行

金融機関による審査を通過すると融資が実行(入金)されます。

自己資本に含めることができる資金調達方法なので、自社の自己資本(表の黄色部分)を安定させることが可能となります。

今回のまとめ

資本性劣後ローンのメリットやデメリット・注意点について紹介しました。

- 借入期間が長期のため資金繰りが安定する

- 貸借対照表上で自己資本とみなされる

- 業績が厳しい場合は金利負担を抑えられる

- 無担保・無保証人で申請できるものもある

- 法的な倒産時に返済が劣後する

- 一般的に利率は高い傾向にある

- 分割払いができない

- 通常の融資と比べて特に審査が厳格

- 適用要件を満たす必要がある

あまり聞きなれない「資本性劣後ローン」ですがメリットやデメリットをよく理解したうえで利用すると財務体質の強化となる借入になります。

夢先案内人ではこのような資金繰りの支援なども行っています。

資金繰りを安定させたい経営者の方はぜひ一度ご相談ください。

それでは、今回はこのへんで。

会計に軸足を置いた

小さな会社の経営管理コンサルティング

株式会社 夢先案内人

無料相談受付中

お気軽にご相談ください。

お電話でのお問合わせはこちら

055-984-4888

受付時間 9:00-18:00(平日)